Блог им. Geolog72 |Операционные результаты Норильского никеля за 9 мес. 2022 г. Как дела у компании?

- 24 октября 2022, 23:27

- |

Норильский никель опубликовал операционные результаты за 9 мес. 2022 г. Производство никеля за отчётный период увеличилось на 23% по сравнению с аналогичным периодом прошлого года – до 159,2 тыс. тонн.

Производство Меди составило 317 тыс. тонн, увеличившись на 10% по сравнению с 9 мес. 2021 г. Платины увеличилось на 11% – до 2 128 тыс. унций, производство палладия на 6% – до 491 тыс. унций.

Такая сильная динамика связана с низкой базой прошлого года, когда из-за аварий были временно приостановлены рудники «Октябрьский» и «Таймырский», а также Норильская обогатительная фабрика.

При этом, практически весь объем был произведен из собственного сырья, что в свою очередь положительно должно сказать на операционных расходах. Тем не менее, менеджмент сказал, что производство всех основных металлов выросло относительно аналогичного периода прошлого года, а также относительно предыдущего квартала.

Из позитивных новостей, менеджмент сообщил о том, что выстроил новые логистические цепочки и нашёл альтернативные каналы поставок запчастей. С другой стороны, это может привести росту операционных расходов, так как это дорогостоящие процессы.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Блог им. Geolog72 |Почему финансовые показатели Норильского никеля за I пол. 2022 г. выросли, а акции упали?

- 03 августа 2022, 18:51

- |

Норильский никель опубликовал финансовые результаты за I пол. 2022 г. по МСФО. Выручка компании осталась приблизительно на том же уровне, увеличившись на 1% по сравнению с I пол. 2021 г. – до $8,98 млрд.

Такие результаты обусловлены положительной динамикой цветных металлов, которые производит Норильский никель относительно прошлого года. А также всё дело в хороших производственных результатах.

В частности, производство никеля составило почти 100 тыс. тонн, что на 26% выше аналогичного периода прошлого года, при этом практически весь объём металла был произведен из собственного сырья компании. Производство меди увеличилось на 18%, а палладия и платины выросло на 8% и 1% соответственно.

( Читать дальше )

Блог им. Geolog72 |Дивиденды + buyback Норильского никеля, сколько причитается акционерам?

- 09 апреля 2021, 16:16

- |

Сегодня совет директоров Норильского никеля рекомендовал выплатить финальные дивиденды за 2020 г. в размере 1021,22 руб. на акцию. Текущая дивидендная доходность составляет 4,2%. Дата закрытия реестра для получения дивидендов назначена на 1 июня 2020 г. Последний день покупки– 28 мая 2021 г.

При этом, нужно отметить, что дивиденды были впервые рассчитаны от свободного денежного потока, а не от показателя EBITDA, как прописано в действующей дивидендной политике, которая прописана в рамках акционерного соглашения. Так Норильский никель направит на выплаты дивидендов 50% от свободного денежного потока за 2020 г., за вычетом промежуточных дивидендов, выплаченных по итогам 9 мес. 2020 г., в размере 623,35 руб. на акцию.

Таким образом, общая выплата дивидендов за 2020 г. составит 42% от EBITDA, вместо 60% положенных. Но акционеры решили компенсировать снижение дивидендов обратным выкупом акций на сумму до $2 млрд до конца 2021 г. В пересчёте на одну акцию по текущему курсу – это 979,5 руб.

( Читать дальше )

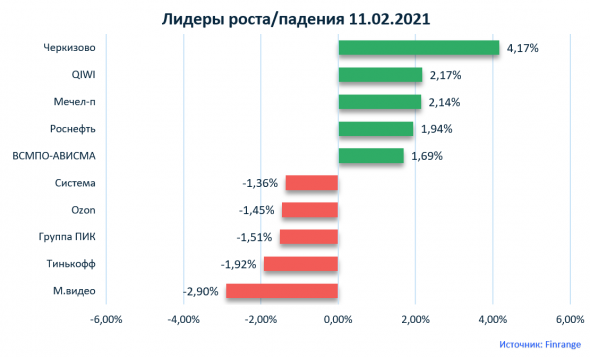

Блог им. Geolog72 |Комментарии по рынку: НЛМК, Черкизово, Норильский никель

- 12 февраля 2021, 00:20

- |

Финансовые результаты Черкизово за 2020 г. по МСФО. Выручка компании выросла на 7,2% по сравнению с прошлым годом – до 128,8 млрд рублей. Чистая прибыль группы по итогам 2020 г. выросла более чем 2 раза и составила 15,2 млрд руб.

Такой рост показателей обусловлен не только увеличением производства во всех сегментах бизнеса на фоне органического роста, но наращиванием экспортных поставок. Дополнительное влияние оказала положительная переоценка справедливой стоимости биологических активов по сравнению с 2019 г.

Дивиденды Черкизово. Также сегодня, совет директоров компании рекомендовал финальные дивиденды за 2020 г. в размере 134 руб. на акцию. Текущая дивидендная доходность составляет 6,5%. Дата закрытия реестра для получения дивидендов назначена на 5 апреля 2021 г. #GCHE

Финансовые результаты НЛМК за 2020 г. по МСФО. Выручка компании сократилась на 12% по сравнению с 2019 г. – до $9,2 млрд на фоне снижения цен на металлопродукцию в середине года.

( Читать дальше )

Блог им. Geolog72 |На чём зарабатывает компания Норильский никель?

- 28 января 2021, 15:42

- |

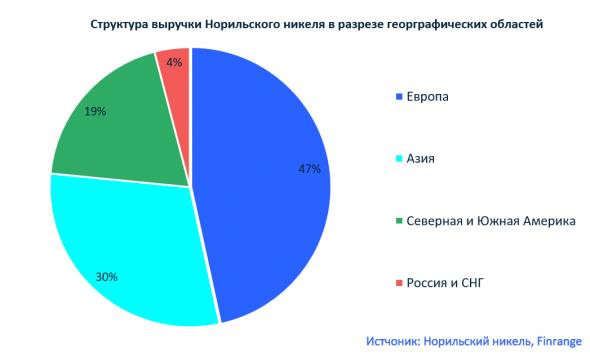

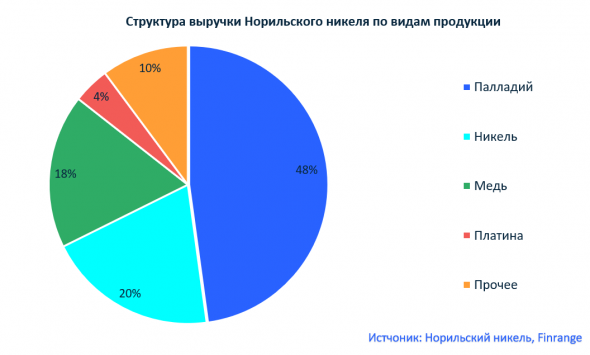

Норильский никель – российская горно-металлургическая компания, крупнейший производителей никеля, палладия и платины в мире. Основные поставки идут на экспорт в Европу, Азию и Америку.

Производимая продукция компании:

1.Палладий

2.Никель

3.Медь

4.Платина

Рынки сбыта продукции компании:

1.Европа

2.Азия

3.Северная и Южная Америка

4.Россия и СНГ

( Читать дальше )

Блог им. Geolog72 |Новостной шум:Норильский никель, Акрон, Детский мир

- 20 октября 2020, 12:32

- |

Производственные результаты Норильского никеля за 9 мес. 2020 г. Производство никеля осталось на прежнем уровне по сравнению с аналогичным периодом прошлого года. За январь – сентябрь производство меди снизилось на 4%, палладия на 9% и платины на 7%. При этом нужно отметить, что весь объём металлов был произведён из собственного сырья компании, что в свою очередь положительно скажется на себестоимости.

Слабые производственные результаты обусловлены более высокой базой в 2019 г. Снижение производства будет компенсировано ростом цен на производимые металлы и девальвацию рубля. В связи с этим, мы ждём положительную динамику финансовых результатов Норникеля по итогам 9 мес. 2020 г.

Производственные результаты Акрона за 9 мес. 2020 г. Суммарный объём производства продукции увеличился на 3% по сравнению с аналогичным периодом прошлого года. В частности, Акрон увеличил производство сложных удобрений на 10%, сельскохозяйственной аммиачной селитры на 12%, минеральных удобрений и аммиака на 1%.

( Читать дальше )

Блог им. Geolog72 |Норильский никель нашёл деньги для ликвидации ущерба после аварии?

- 19 июня 2020, 11:23

- |

Сегодня стало известно, что Норильский никель договорился о продаже группе BHP своего последнего актива в Австралии – никелевого проекта Honeymoon Well, а также два геологоразведочных совместных предприятия Albion Downs North и Jericho, где у BHP уже есть 50%.

Проект включает в себя месторождения вкрапленных сульфидных никелевых руд (Hannibals, Harrier, Corella и Harakka) и месторождение сплошных и прожилковых руд (Wedgetail). Общая минерально-сырьевая база месторождений по категориям оцененных и выявленных ресурсов составляет 173 млн тонн руды при среднем содержании никеля 0,68%. Ранее компания оценивала запасы проекта в 1,26 млн тонн никеля. Капитальные затраты проекта оценивались в $1,5 млрд.

В 2017 г. по инициативе компании право пользования недрами месторождения Wedgetail было приостановлено на пять лет — до 7 октября 2021 года.

Напомним, что компания уже планировала продажу данного актива. Закрытие сделки ожидается после получения необходимых регуляторных разрешений и выполнения ряда иных условий соглашения. Сумма сделки не раскрывается, покупка активов в Австралии в 2007 г. компании обошлась в $6,4 млрд, нужно также отметить, что это был пик сырьевого цикла, перед кризисом 2008 г.

( Читать дальше )

Блог им. Geolog72 |Норильский никель: рекордные производственные результаты за 2019 г.

- 03 февраля 2020, 19:10

- |

Компания отчиталась о производственных результатах по итогам 2019 г. Производство никеля выросло на 5% по сравнению с прошлым годом – до 229 тыс. на фоне перехода новой технологии, а также роста загрузки мощностей на Кольской ГМК. Производство меди аналогично увеличилось на 5% — до рекордных 449 тыс. тонн. за счёт увеличения добычи руды с содержания меди и планового выхода на полную мощность Быстринского ГОКа.

Благодаря выработке незавершенного производства в 2019 г. на фоне ралли цен на производимые металлы, производство палладия выросло на 7% по сравнению с 2018 г. – до 2,9 млн унций, а платины на 8% — до 0,7 млн унций.

( Читать дальше )

Блог им. Geolog72 |Норникель: финансовые результаты за I пол. 2019 г. по МСФО. Высокие дивиденды...

- 22 августа 2019, 14:27

- |

дивиденды..." title="Норникель: финансовые результаты за I пол. 2019 г. по МСФО. Высокие дивиденды..." />

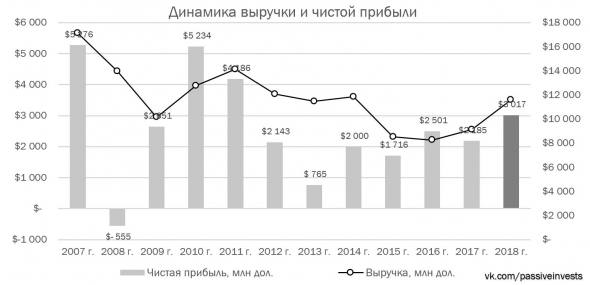

дивиденды..." title="Норникель: финансовые результаты за I пол. 2019 г. по МСФО. Высокие дивиденды..." />Выручка по итогам первого полугодия увеличилась на 8% по сравнению с аналогичным периодом прошло года — до $6,3 млрд, показатель EBITDA вырос на 21% — до $3,7 млрд. Чистая прибыль за январь – июнь составила 3$ млрд увеличившись почти в два раза – приблизительно такая же, как за весь прошлый год. Долговая нагрузка снизилась до 0,8x, что позволяет направить высокие дивиденды за отчётный период.

По итогам полугодия совет директоров Норильского никеля рекомендовал выплатить дивиденды за I пол. 2019 г. в размере 883,9 руб. на акцию. Текущая полугодовая дивидендная доходность составляет 5,8%. Датой закрытия реестра на получение дивидендов предложено утвердить 7 октября 2019 г.

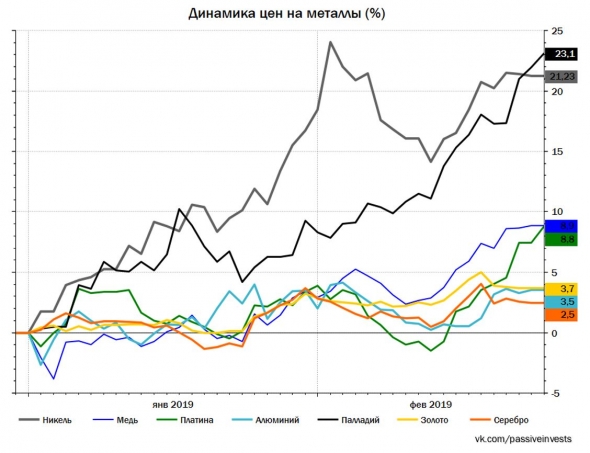

Несмотря на укрепление рубля, компания ожидаемо продемонстрировала сильные финансовые результаты за счёт увеличения производства и роста цен на добываемые Норильским никелем металлы. С начала года палладий подорожал более чем на 18%, а никель на 48% из-за превышения спроса над предложением. Палладий используется для очистки выхлопных газов в автомобилях. Вследствие ужесточения экологических норм во всем мире, особенно в Китае, США, ЕС и Индии, растет потребление со стороны автопрома.

( Читать дальше )

Блог им. Geolog72 |Норильский никель — металлы наше всё

- 27 февраля 2019, 17:55

- |

Результаты вышли ожидаемо сильные на фоне роста цен на палладий, доля выручки которого в компании составляет 27% и игнорируя при этом падение цен на другие производимые металлы Норильским никелем. Также положительное влияние на динамику финансовых показатели компании оказала девальвация российского рубля. ГМК Норильский никель прогнозирует дефицит на рынке палладия на уровне 0,8 млн унций в 2019 г., а также ожидает, что потребление никеля в 2019 г. среди производителей батарей вырастет на 20%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс